Conjoncture du secteur du Bâtiment à fin juin 2020

#Quoi de neuf ? Publié le 30 juin 2020 par L'Echo de la Baie

À l’instar de nombreux secteurs économiques, l’épidémie de la Covid-19 a lourdement frappé l’activité du bâtiment, quasiment à l’arrêt pendant de longues semaines. Il aura fallu attendre la fin du confinement pour que la situation commence véritablement à s’améliorer. Ainsi, selon les résultats de la dernière vague de l’enquête des CERC, au 29 juin 2020, l’activité a repris sur 95 % des chantiers, dans 78 % des cas à rythme « normal ». Pour autant, moins d’une entreprise sur cinq considère avoir aujourd’hui retrouvé son niveau d’avant-crise, principalement du fait de difficultés d’approvisionnement en matériaux et/ou fournitures. Par ailleurs, 80 % des entreprises déclarent qu’il faudra attendre la fin de l’année 2020 pour renouer avec leur rythme de production potentielle. En conséquence, la FFB estime que le bâtiment aura perdu 18 % de son activité, en volume sur l’ensemble de l’année 2020. Ce sont donc environ 120 000 postes salariés et intérimaires en équivalent-emplois à temps plein qui seront détruits d’ici la fin de l’année.

Du côté de la situation financière des entreprises, dès fin avril 2020, nombre d’entre elles indiquaient que les délais de paiement de leurs clients s’allongeaient et que leur trésorerie s’érodait. Quant aux marges, elles s’affichent déjà en recul sur le premier trimestre 2020, compte tenu d’une baisse contenue de la masse salariale alors que la valeur ajoutée plongeait. Les comptes des entreprises vont continuer de se dégrader, avec notamment les surcoûts, certes le plus souvent inférieurs à 10 %, mais alors que la marge ressortait aux environs de 2,5 % avant l’entrée en crise. Seule une annulation de charges patronales jusqu’en fin d’année permettrait d’éviter le naufrage des structures les plus fragiles.

Le contexte macro-économique et macro-financier

L’environnement macro-économique

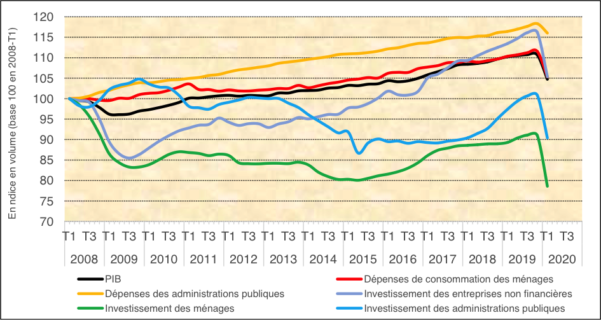

La France ressort particulièrement éprouvée par l’épidémie de la Covid-19, avec une chute historique de la croissance de son PIB déjà constatée au premier trimestre, à -5,3 % en volume par rapport au même trimestre de 2019 (cf. graphique 1). L’investissement s’avère la composante la plus affectée avec une chute de 10,5 % sur la même période, soit presque deux fois plus que la consommation des ménages (-5,6 %).

Selon les premières prévisions de l’Insee, avec 1,5 mois de quasi-paralysie de l’activité sur le deuxième trimestre 2020, la croissance française enregistrerait un nouveau repli d’environ 17 % par rapport au premier trimestre, malgré un rebond très net de l’activité depuis la mi-mai. En conséquence, sur l’ensemble de l’année 2020, le PIB devrait chuter de plus de 10 % en volume, le FMI tablant même sur -12,5 %, ce qui placerait la France parmi les pays du monde souffrant de la plus dure récession. Par ailleurs, la plupart des scénarios de place retiennent un retour à la situation d’avant-crise qu’en 2022.

Graphique 1 – Le PIB et ses composantes

Source : FFB à partir de l’Insee

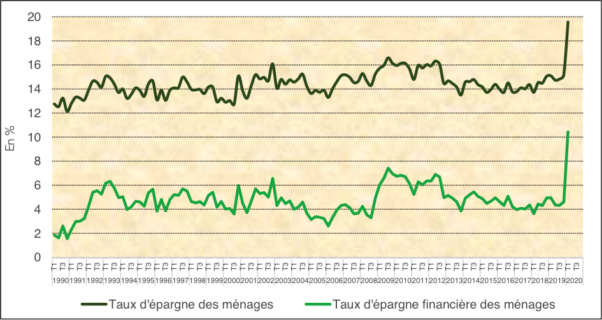

Deux agrégats résistent toutefois à cet effondrement : le revenu disponible brut des ménages, qui se maintient, et leur épargne, qui bondit et définit un plus haut historique à 19,6 % du revenu disponible brut et même 10,4 % pour la seule épargne financière (cf. graphique 2). Les résultats du deuxième trimestre devraient être encore meilleurs, compte tenu d’1,5 mois de confinement sur cette période.

Graphique 2 – Taux d’épargne des ménages

Source : Insee

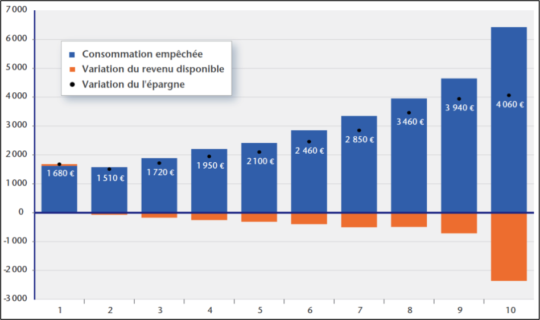

Dans une note récente , l’OFCE estime cette « épargne forcée » à 75 milliards d’euros au premier juillet. Elle serait par ailleurs plutôt concentrée sur les ménages des déciles supérieurs de revenus (cf. graphique 3) : les 10 % les plus aisés en cumuleraient plus de 15 %, alors que le surplus d’épargne des plus modestes viendrait avant tout réduire leur endettement.

Correctement mobilisée, cette sur-épargne pourrait contribuer à relancer efficacement l’économie.

Par ailleurs, en juin 2020, la confiance des ménages s’améliore un peu après le point bas enregistré en mai, malgré les craintes toujours plus prégnantes concernant l’évolution du chômage. Il convient également de noter que les intentions d’achat de logement dans les deux ans tout comme les intentions de dépenses d’aménagement du logement affichent aujourd’hui les mêmes niveaux qu’avant-crise. Ces tendances encourageantes permettent d’espérer une reprise du logement au cours de l’année 2021, pour peu que le marché du crédit reste ouvert à de bonnes conditions et que les dispositifs de soutien public accompagnent le mouvement.

Graphique 3 – Variation de l’épargne par décile de niveau de vie entre le 17 mars et le 5 juillet 2020 (en euros par ménage)

Source : OFCE, op. cité.

L’environnement macro-financier

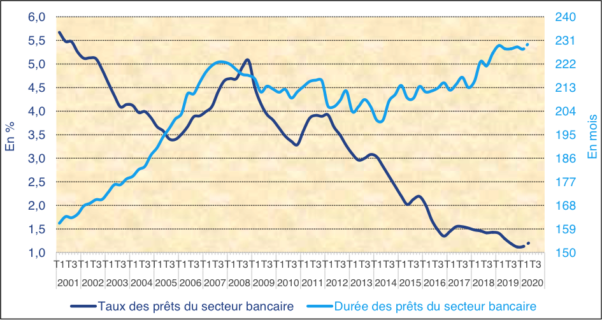

En mai, selon l’observatoire Crédit Logement/CSA du financement des marchés résidentiels, les taux des crédits immobiliers aux particuliers affichent une hausse sensible de 7 points de base en l’espace d’un mois (cf. graphique 4), en réponse à la montée des risques de défaut des emprunteurs provoquée par la crise économique. Cette hausse des taux couplée à un nouveau recul des taux de l’usure pour le deuxième trimestre pourrait évincer du marché, au moins temporairement, les ménages les plus modestes. Mais le mouvement ne vient que renforcer l’effet déjà marqué des « recommandations » du Haut Conseil de stabilité financière (HCSF), réitérées à la mi-juin, à savoir, pour tout prêt immobilier, un taux d’effort limité à 33 % et une durée maximale de 25 ans.

Graphique 4 – Taux et durées des crédits immobiliers aux particuliers (hors coût des assurances et des sûretés)

Source : Observatoire Crédit Logement/CSA du financement des marchés résidentiels

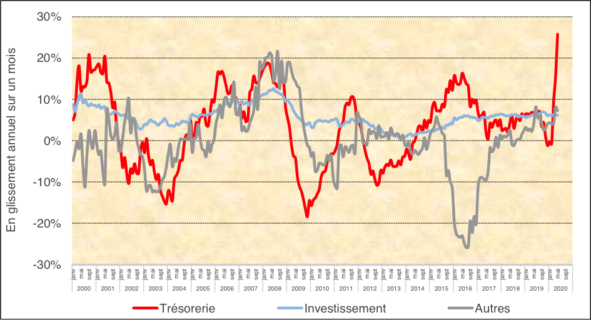

Du côté des entreprises, sans surprise, suite à la mise en place du Prêt garanti par l’État (PGE) pour faire face aux conséquences liées à la crise sanitaire, on relève depuis une forte progression de l’encours de crédit de trésorerie qui s’affiche à +25,8 % en glissement annuel sur un mois à fin mai 2020 (cf. graphique 5).

Graphique 5 – Encours de crédit aux sociétés non financières

Source : Banque de France

En revanche, l’encours de crédit à des fins d’investissement décélère légèrement, à +6,1 % au total et seulement +3,8 % pour l’investissement immobilier (contre +5,5 % au point haut d’octobre 2019).

L’activité bâtiment

La situation immédiate

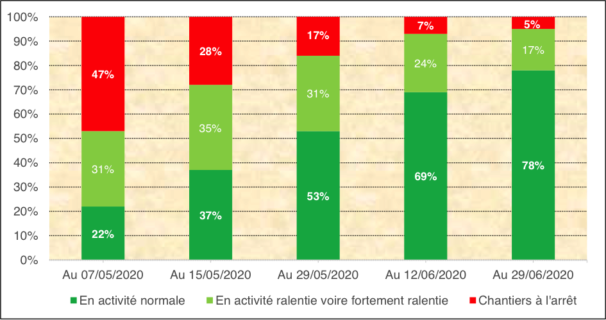

Collectés auprès de 1 354 entreprises de bâtiment interrogées entre les 23 et 29 juin et intervenant sur 11 005 chantiers, les résultats de la cinquième et dernière vague de l’enquête des Cellules économiques régionales de la construction (CERC) montrent que l’amélioration de la situation se poursuit, avec 95 % des chantiers de bâtiment ré-ouverts au 29 juin 2020 (cf. graphique 6), permettant le retour à l’activité de 95 % des salariés et intérimaires en équivalent-emplois à temps plein d’avant crise sanitaire. Toutefois, un peu plus d’un chantier sur cinq tourne à rythme d’activité inférieur à la « normale » ou se trouve encore arrêté . Par ailleurs, près de deux entreprises sur trois témoignent de difficultés sur leurs chantiers, principalement des problèmes d’approvisionnement en matériaux et/ou fournitures.

Graphique 6 – Niveau d’activité des chantiers

Source : Réseau des CERC/FFB/CAPEB

À noter qu’aujourd’hui on ne relève plus de différence significative par taille d’entreprises ou par corps de métiers.

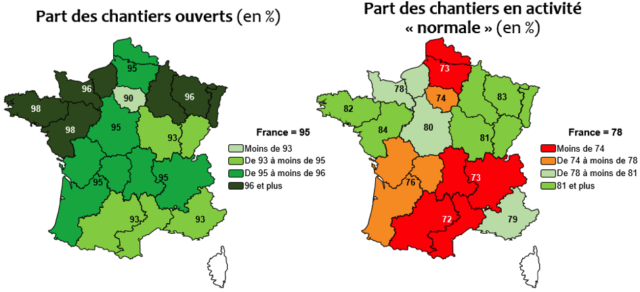

Par ailleurs, toutes les régions affichent au 29 juin 2020 un taux de chantiers ouverts supérieur ou égal à 90 % (cf. carte 1a), y compris l’Île-de-France longtemps à la traîne. Concernant la part des chantiers en activité « normale », Pays de la Loire, Grand-Est, la Bretagne et Bourgogne-Franche-Comté affichent un score de plus de 80 %, alors que l’Île-de-France, Auvergne-Rhône-Alpes, les Hauts-de-France et l’Occitanie se situent en léger retrait, à moins de 75 % (cf. carte 1b).

Cartes 1a et 1b – Niveau d’activité des chantiers par région au 29/06/2020

Source : Réseau des CERC/FFB/CAPEB

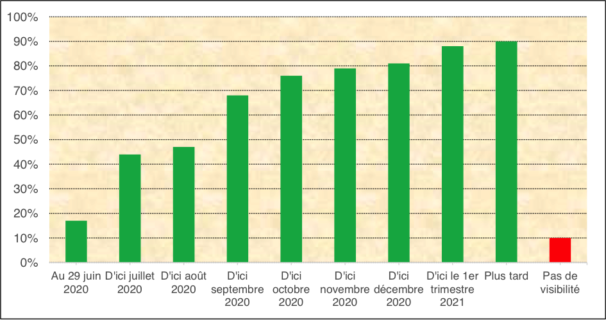

Actuellement, moins d’une entreprise de bâtiment sur cinq considère avoir retrouvé un niveau d’activité normal (cf. graphique 7). Ce serait le cas pour quatre entreprises sur cinq à la fin de l’année seulement, alors qu’une entreprise sur dix ne dispose d’aucune visibilité.

Graphique 7 – Horizon de retour à un niveau d’activité normal

Source : Réseau des CERC/FFB/CAPEB

Révision de la prévision d’activité pour 2020

La crise sanitaire de la Covid-19 impose une révision drastique de notre prévision d’activité bâtiment pour 2020.

Rappel : prévision initiale pour 2020 avant déclenchement de la crise sanitaire

Pour mémoire, notre prévision initiale tablait sur une croissance de l’activité bâtiment de 0,8 % en volume pour 2020, compte tenu :

– d’une progression de 1 % sur les trois premiers trimestres de 2020, en lien avec des carnets à haut niveau ;

– d’une croissance nulle en glissement annuel sur le quatrième trimestre 2020, solde d’un décrochage accéléré dans le logement neuf, d’un ralentissement plus marqué du non résidentiel neuf (notamment dû au moindre dynamisme de la commande publique locale) et d’un fléchissement de l’activité en rénovation énergétique du logement, sous l’effet de la réforme du CITE.

Impact du confinement, suivi d’une reprise progressive

Pendant les deux mois de confinement, l’arrêt des chantiers s’est avéré massif. Au cours du premier, l’activité s’établissait à environ 10 % du niveau initialement attendu, l’Insee retenant un effondrement de la production dans la construction par rapport à une période normale de respectivement 89 % au 26 mars et de 88 % au 9 avril. Au cours du deuxième mois de confinement, la publication du guide OPPBTP définissant les conditions sanitaires d’une reprise a permis le redémarrage de certains chantiers, notamment ceux réalisés par les artisans, d’où une activité à hauteur de 23 % de la « normale », en ligne avec les deux estimations de l’Insee retenant une production ne chutant plus que de 79 % au 23 avril et de 75 % au 7 mai par rapport à une période normale.

Une fois passée la phase d’urgence sanitaire, la reprise ressort progressive (cf. paragraphe 2.1). De fait, la Banque de France estime que l’activité bâtiment tournait à 66 % de la « normale » fin mai et à 85 % fin juin. Quant aux estimations de l’OFCE relatives à la perte d’activité dans la construction, elles ressortent respectivement à -28 % et -9 % sur les périodes s’étalant du 11 mai au 1er juin et du 2 juin au 5 juillet. En conséquence, nous formulons l’hypothèse qu’en moyenne, depuis le confinement jusqu’à la rentrée de septembre, l’activité tournera aux environs de 80 % de la « normale », puis, sur les quatre derniers mois de l’année, de 95 %.

Sous ces hypothèses, l’activité bâtiment chuterait de 22,3 % en 2020 par rapport à 2019.

Prise en compte d’autres facteurs

Au-delà de l’effet direct lié à l’arrêt massif des chantiers et à la reprise très progressive de ces derniers après confinement, il convient de prendre en compte deux autres facteurs.

Le premier correspond au rattrapage, à partir de l’été, d’une petite partie de l’activité perdue pendant le confinement, grâce à la mobilisation accrue des équipes (heures supplémentaires, vacances étalées pour permettre aux chantiers de tourner pendant l’été, …). La volonté de rattrapage se trouvera cependant limitée par le manque de main d’œuvre dans le secteur, constaté avant même la crise (plus de trois entreprises sur quatre chez les plus de dix salariés et plus d’un artisan sur deux disaient rencontrer des difficultés de recrutement), et la faible appétence des entreprises à recruter, en raison de difficultés financières immédiates et d’un manque de visibilité pour 2021.

Le second facteur à prendre en compte s’assimile au décalage, voire à l’annulation de projets d’investissement envisagés (mais pas encore signés) par les ménages ou les entreprises avant la crise sanitaire, ainsi que l’arrêt de chantiers déjà commencés et/ou prévus, dans le cas où le preneur a disparu ou que les dits marchés soient annulés par l’une des parties. L’impact des annulations de projet restera toutefois marginal sur l’activité de 2020 car :

– les interventions urgentes, généralement des petits travaux d’entretien, s’imposent ;

– pour les projets les plus importants, qui demandent un gros travail amont d’études, l’effet sur l’activité bâtiment des éventuelles annulations se lira plutôt début 2021 ;

– enfin, pour les projets moins ambitieux, leur annulation sera compensée par un rattrapage d’activité plus important dans l’immédiat.

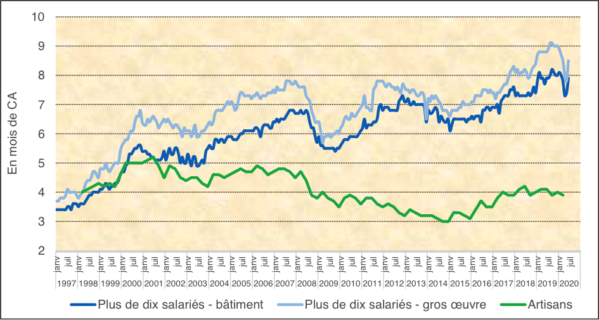

Quant aux chantiers déjà commencés et/ou prévus, on observe, pour l’heure, très peu de reports ou d’annulations. Ainsi, les carnets de commandes des entreprises de plus de dix salariés se redressent depuis la fin du confinement pour retrouver un bon niveau de 7,9 mois à fin juin 2020, soit 1,9 mois au-dessus de leur moyenne de longue période (cf. graphique 8).

Graphique 8 – Carnets de commandes des entreprises de bâtiment

Source : Insee ; FFB

Sous l’ensemble de ces hypothèses et en tenant compte de l’acquis de croissance des 2,5 premiers mois de l’année, le bâtiment enregistrerait une baisse d’activité d’un peu moins de 18 % à prix constants. Le tableau 1 décline nos nouvelles prévisions, encore fragiles, par segment de marché pour 2020.

Tableau 1 – Nouvelles prévisions d’activité bâtiment par segment de marché pour 2020 (en volume)

Il convient de noter que le non résidentiel neuf résistera légèrement mieux que le logement neuf, compte tenu d’un acquis plus favorable sur le début de l’année.

L’appareil de production

L’emploi

En glissement annuel sur le premier trimestre 2020, l’emploi salarié progresse encore de 1,8 % dans le bâtiment, soit 19 500 postes de plus (cf. graphique 9). Cela correspond toutefois à une décélération, alors que la croissance s’affichait aux environs de 2,5 % sur deux, trois et quatre trimestres. Il faut d’ailleurs signaler que, pour la première fois depuis le début 2017, on relève une baisse sur trois mois, de 4 500 postes salariés exactement.

De plus, la crise sanitaire de la Covid-19 a provoqué une chute de l’intérim. Par rapport au premier trimestre 2019, elle s’établit à -8,8 % avec la perte de 10 200 postes en équivalent-emplois à temps plein (ETP). Sur trois mois, l’évolution ressort à -4,3 % pour -4 700 unités.

Au global, l’emploi dans le bâtiment reste en petite hausse de 0,8 % en glissement annuel au premier trimestre 2020, soit +9 300 postes sur un an, mais, pour la première fois depuis la mi-2016, recule de 0,7 %, soit -9 200 postes sur trois mois.

Graphique 9 – Niveaux d’emploi salarié et intérimaire dans le bâtiment

Source : FFB d’après Ministère du travail, Dares et Insee

Quant aux perspectives, une large majorité d’entreprises de plus de dix salariés anticipent une baisse de l’emploi sur le deuxième trimestre 2020 (cf. graphique 10).

Graphique 10 – Opinions des chefs d’entreprise de plus de dix salariés sur les perspectives d’emploi dans le bâtiment

Source : Insee

La démographie des entreprises

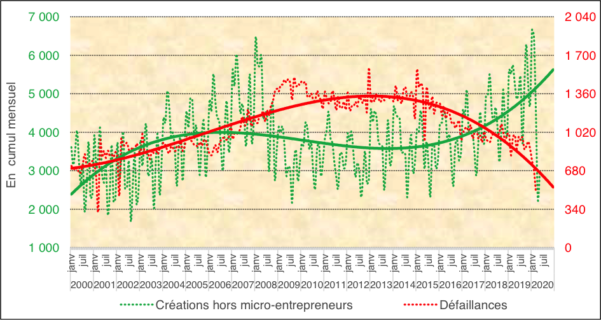

Dans la construction, les créations d’entreprises hors micro-entrepreneurs reculent de 15,1 % en glissement annuel sur cinq mois à fin mai 2020 (cf. graphique 11).

Graphique 11 – Créations et défaillances d’entreprises dans la construction

Source : Insee ; Banque de France

Plus précisément, après les fortes baisses enregistrées en mars et avril, soit respectivement – 29,7 % et -50,1 % en glissement mensuel, on observe un net rebond à +31,4 % en mai suite au déconfinement.

Quant aux défaillances, elles s’affichent en repli de 31,3 % en glissement annuel sur le premier trimestre 2020, mais ce chiffre ne dit pas grand-chose de la situation réelle, alors que les tribunaux de commerce ont fermé dans un premier temps, que les délais de déclaration de cessation de paiement ont été allongés au 24 août (contre 45 jours en temps normal) et que le soutien massif de l’État au travers du chômage partiel, du PGE et du Fonds de solidarité ont permis, pour l’heure, de contenir les risques. Ils n’ont toutefois pas disparu et les données publiées à l’automne permettront sans doute d’y voir plus clair en ce domaine.

La situation financière des entreprises

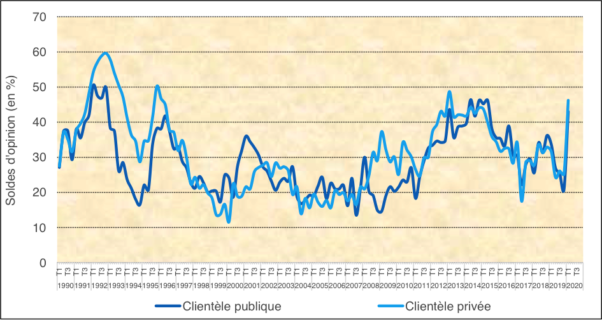

À fin avril 2020, on relève une forte hausse de la part des structures de plus de dix salariés du bâtiment qui déclarent un allongement des délais de paiement de leurs clients, privés comme publics (cf. graphique 12).

Graphique 12 – Opinions des chefs d’entreprise de plus de dix salariés sur les délais de paiement dans le bâtiment

Source : Insee

Du côté des trésoreries, une très large majorité d’entrepreneurs les déclaraient en baisse à fin avril 2020 (cf. graphique 13). L’impact du PGE, du Fonds de solidarité et des baisses de charge ne permet donc pas de compenser totalement le poids des coûts fixes, alors que l’activité se trouvait quasiment à l’arrêt.

Graphique 13 – Opinions des chefs d’entreprise de plus de dix salariés sur la trésorerie dans le bâtiment

Source : Insee

Quant aux marges, elles reculent vivement sur le premier trimestre 2020, de 4,3 points par rapport au quatrième trimestre 2019, pour s’établir à 22,4 % de la valeur ajoutée, une fois retirée la rémunération du travail des chefs d’entreprise non salariés (cf. graphique 14). Cela s’explique par une masse salariale qui n’a baissé que de 550 millions d’euros, alors que la valeur ajoutée reculait de près de 3 milliards d’euros. L’excédent brut d’exploitation s’est donc trouvé fortement compressé. L’indemnisation pour activité partielle viendra combler une partie de l’écart, mais probablement pas l’intégralité.

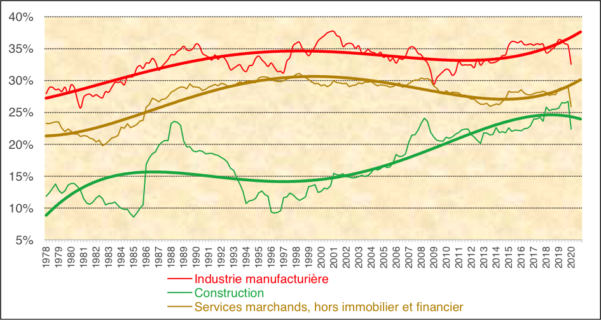

Graphique 14 – Taux de marge (EBE / valeur ajoutée) corrigé de la rémunération des chefs d’entreprise non salariés

Source : FFB à partir de l’Insee

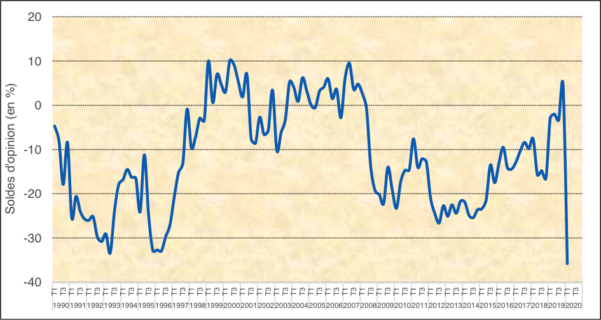

Par ailleurs, les perspectives de prix bâtiment restent assez déprimés. Il faut toutefois noter que les entrepreneurs de plus de dix salariés s’avèrent un peu moins pessimistes depuis l’entrée dans la phase de déconfinement, dans le gros œuvre comme dans le second œuvre (cf. graphique 15).

Graphique 15 – Opinions des chefs d’entreprise de plus de dix salariés sur les perspectives de prix dans le bâtiment

Source : Insee

Cela s’avère d’autant plus indispensable que les surcoûts liés à la protection des compagnons sur chantier (mise à disposition de gel hydroalcoolique et de masques, perte de compétitivité liée à la distanciation physique, etc.) n’ont pas disparu avec la fin du confinement. De fait, selon les enquêtes conduites par les CERC, 87 % des surcoûts sont supportés intégralement par les seules entreprises de bâtiment. Ils s’élèvent à 5 % et plus pour 45 % des entreprises de bâtiment, et même à 10 % et plus pour un tiers de ces dernières.

Pour continuer à suivre l’actualité du secteur, abonnez-vous à L’Echo de la baie

Vous aimerez aussi

Face à la nécessité de réduire la production de déchets et de répondre aux nouvelles ex...

Certes, le soleil n’a pas vraiment brillé sur la France, ni sur la protection solaire d...

Abonnez-vous

Profitez du magazine où et quand vous voulez. Abonnements papier et offres 100% numériques sur ordinateur, tablette et smartphone

Déjà abonné ? Identifiez-vous